Plan de financement immobilier : comment s'y prendre ?

Pour maximiser les chances d’obtention d’un crédit immobilier, mieux vaut présenter un dossier de qualité. La solidité et le sérieux du plan de financement immobilier comptent pour beaucoup. Comment monter un plan de financement immobilier ? Quels sont les principaux points à mettre en avant ? Découvrez tout ce qu’il faut savoir à propos du plan de financement immobilier.

Qu’est-ce qu’un plan de financement immobilier et à quoi sert-il ?

Le plan de financement immobilier est en quelque sorte le budget de votre investissement immobilier. Il permet de mettre en regard :

- Des dépenses correspondant à l'ensemble des frais liés à votre acquisition, incluant les frais de notaire ou les travaux par exemple.

- Des recettes ou ressources financières, c'est-à-dire l'ensemble des ressources dont vous disposez pour réaliser votre achat immobilier (apport personnel, crédit immobilier...).

L‘objectif d’un plan de financement immobilier est d’orienter votre recherche de financement en vous amenant à répondre à plusieurs questions : quelle part de votre épargne devez-vous mobiliser pour votre projet ? Combien devez-vous emprunter ? Votre projet est-il viable ? Etc.

Quelles sont les dépenses à intégrer dans le plan de financement immobilier ?

Votre plan de financement immobilier doit vous permettre de couvrir l’ensemble des frais liés à votre achat immobilier. Tout dépend bien sûr du type de bien immobilier que vous souhaitez acquérir. S’il s’agit d’un logement neuf, par exemple, c'est le prix total (y compris coût du foncier et des travaux) qui est affiché.

S’agissant d’un appartement neuf, vous devez prendre en considération les dépenses suivantes :

- Le prix du bien immobilier neuf. Ce prix est rappelé dans le contrat de réservation que vous avez signé avec le promoteur immobilier neuf.

- Les frais d’acquisition (également appelés frais de notaire). Ces frais sont calculés en pourcentage du prix du bien et permettent de payer les honoraires du notaire, ainsi que les divers impôts et taxes. En règle générale, on estime que les frais d’acquisition représentent entre 2 et 3% du prix du bien dans le neuf contre 7 à 8% dans l’ancien.

S’il s’agit d’un bien immobilier ancien, n’oubliez pas d’inclure :

- Les frais d’agence. Si un agent immobilier a joué le rôle d’intermédiaire dans la commercialisation du bien.

- Le remboursement des proratas de charges de copropriété, fonds de roulement du syndic et de taxe foncière. Vous allez en effet devoir rembourser le vendeur au prorata temporis.

Quelles sont les ressources financières à intégrer dans le plan de financement immobilier ?

Plusieurs sources de financement peuvent être mobilisées à l’appui d’un plan de financement immobilier : votre épargne personnelle (ou apport personnel), mais aussi un prêt bancaire, voire un prêt aidé :

- Votre apport personnel. Commencez par définir le montant de l’apport personnel que vous souhaitez consacrer à votre projet immobilier. Il s’agit de la part d’épargne que vous comptez allouer au projet, en complément du crédit immobilier et du fruit d’une éventuelle revente. Il n’est pas toujours opportun de mobiliser la totalité de votre épargne pour financer un achat immobilier, notamment parce que vous pouvez faire face à des dépenses imprévues et parce qu’il est parfois plus intéressant financièrement de placer les sommes en question. En revanche, un minimum d’apport est indispensable pour couvrir certains frais que la banque ne pourra pas récupérer en cas d’hypothèque, comme les frais de notaire, et pour rassurer l’établissement prêteur sur votre capacité à mettre de l’argent de côté régulièrement. Cela montre que vous pourrez assumer une mensualité de remboursement.

- Un prêt bancaire. Accordé sur une durée variable (10, 15, 20 ans…), il s’agit le plus souvent d’un prêt classique amortissable. Le taux d’intérêt du prêt varie d’un établissement bancaire à l’autre.

- Un prêt aidé. Prêt à taux zéro, éco-prêt à taux zéro, prêt Action Logement : il existe de multiples catégories de prêts aidés. Ces prêts permettent de couvrir une partie de l’acquisition d’un bien immobilier. Leurs conditions varient en fonction du dispositif, mais aussi du profil du demandeur et de sa situation personnelle.

Comment optimiser votre plan de financement immobilier ?

Afin d’optimiser votre plan de financement immobilier, vous avez deux leviers principaux à votre disposition :

- Soit vous augmentez le montant de votre apport personnel. Un montant d’apport un peu plus élevé que ce que vous aviez prévu initialement peut éventuellement vous aider à décrocher des conditions de financement plus attractives. Vous pouvez puiser dans votre bas de laine ou faire appel à la solidarité familiale. Selon le lien de parenté avec les donataires, il est possible de bénéficier d’abattements fiscaux. Bien entendu, les possibilités d’augmenter votre apport dépend de votre situation personnelle et patrimoniale.

- Soit vous augmentez votre capacité d’emprunt. Ce point est développé dans la partie suivante.

Comment augmenter votre capacité d’emprunt ?

Votre capacité d’emprunt dépend des paramètres du prêt immobilier que vous définirez conjointement avec la banque (durée de remboursement, taux d’emprunt, montant de la cotisation d’assurance emprunteur…). Elle dépend aussi de votre taux d’endettement, qui ne doit généralement pas excéder 33% de vos revenus. Bon à savoir, vous pouvez simuler votre capacité d’emprunt en ligne et gratuitement.

Pour augmenter votre capacité d’emprunt, vous pouvez jouer sur les paramètres du crédit. Vous pouvez notamment allonger la durée de votre crédit, dans les limites des recommandations du Haut Conseil de stabilité financière (HCSF). La durée d’emprunt maximale est ainsi limitée à 25 ans (ou 27 dans certains cas particuliers).

Vous pouvez également réduire le coût du crédit pour pouvoir emprunter davantage. S’il est possible de négocier certaines composantes du coût du crédit (telles que les honoraires du courtier ou les frais de dossier de la banque), le moyen le plus efficace reste d’obtenir un meilleur taux de crédit immobilier. Pour ce faire, vous pouvez notamment mettre en pratique les conseils suivants :

- Constituez un dossier complet afin de montrer à la banque que vous avez sérieusement préparé votre projet immobilier. Lors de la présentation de votre plan de financement immobilier, il est nécessaire d’offrir une vision claire de tous vos revenus, mais également de toutes vos charges. Pensez à joindre à votre dossier les deux derniers avis d’impôt sur le revenu ainsi que les trois derniers bulletins de salaire et relevés de compte. Outre la présentation de votre situation, de vos revenus et de vos charges, le plan de financement immobilier doit également faire apparaître des informations relatives à votre projet d’achat. Surface recherchée, prix moyen observé, zone de recherche : plus vous serez en mesure de fournir des détails sur votre projet, plus la banque percevra que celui-ci est sérieux et que les hypothèses sont solides. Pour vous aider, vous pouvez faire un premier tour d’horizon des petites annonces immobilières ou des résidences neuves.

- Montrez que vous avez une gestion saine de vos finances personnelles. Lorsqu’elle va examiner votre demande de crédit immobilier, la banque va chercher à se faire une idée la plus fidèle possible de votre situation financière. Celle-ci doit donc être présentée de façon claire et facilement compréhensible. Vous pouvez par exemple dresser la liste de vos principaux placements. L’absence de crédit en cours (crédit auto…) peut également jouer en votre faveur.

- Préparez tous vos justificatifs. La banque ne va pas uniquement s’appuyer sur vos déclarations, mais elle va aussi analyser divers documents. Outre ceux déjà cités, elle aura besoin de vos documents d’identité, un justificatif de domicile, le compromis de vente… Pensez à demander en amont du rendez-vous avec votre banquier la liste des documents à fournir. Il est primordial de rassembler de manière exhaustive les justificatifs demandés, afin de pouvoir les joindre au dossier.

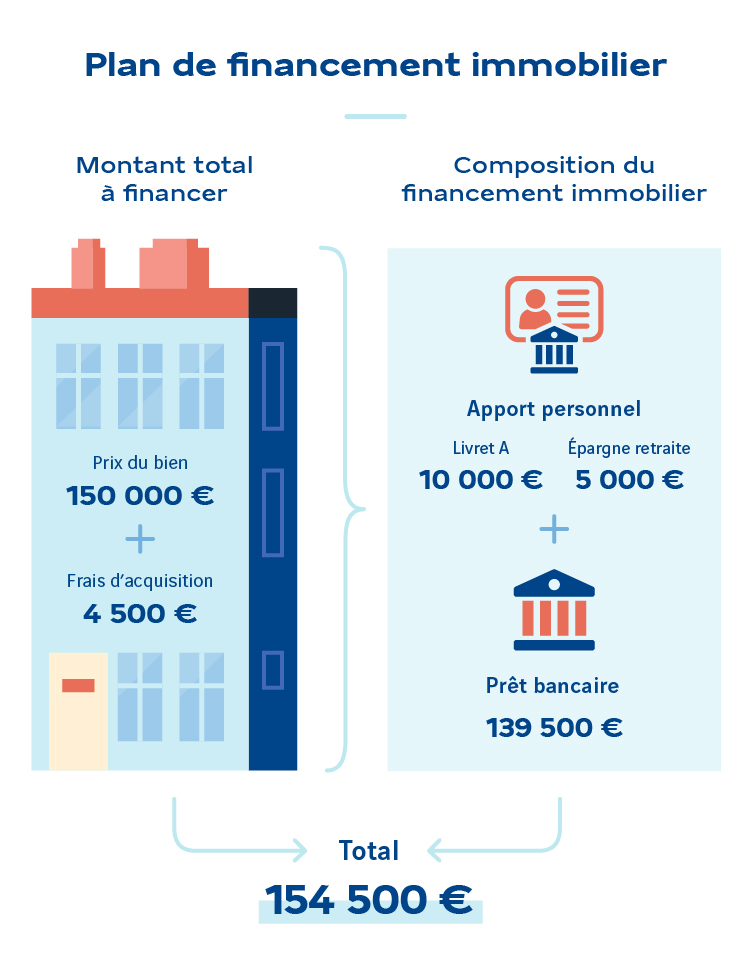

Exemple de plan de financement immobilier

Voici un exemple de plan de financement immobilier :

Soit un bien immobilier neuf d’une valeur de 150 000 €. Les frais d’acquisition s’élèvent à 3% du prix du bien, soit 4 500 €.

Le bien est financé par un apport personnel de 15 000 € et un prêt bancaire de 139 500 €. L’apport personnel est composé à 1/3 du rachat d’un plan d’épargne retraite et aux 2/3 d’un retrait de livret A.

La somme du total de ces deux colonnes s’annule : le besoin de financement est donc bien couvert. Le plan de financement immobilier est considéré comme équilibré.

Avertissement : cet exemple ne tient pas compte des frais liés à l’obtention du crédit (frais de dossier de la banque, caution du crédit…). Ces éléments dépendent en effet de chaque projet (établissement prêteur, caractéristiques du bien acquis…) et doivent être examinés au cas par cas. Pour en savoir plus, n’hésitez pas à solliciter votre courtier immobilier ou votre conseiller bancaire.

Découvrez nos actualités